今年初,多家國際食品巨頭在中國加速了新的業(yè)務布局。僅2021年3月,雀巢共發(fā)布了3項大中華區(qū)戰(zhàn)略決策:

一是咖啡研發(fā)中心和嬰幼兒輔食生產(chǎn)基地將于4月落地青島,直指“雀巢咖啡”和“Gerber嘉寶”;

二是雀巢中國在天貓上線了一個新代餐品牌NesQino諾萃怡刻;

三是推出全新冰淇淋品牌“粵新意”,并同時上新了5款粵式口味冰淇淋。

01

一年內(nèi)18次調(diào)整,雀巢透露出哪些信號?

2020年,雀巢大中華區(qū)為雀巢集團貢獻440億元營收。2021年初,雀巢就延續(xù)了2020年的業(yè)務戰(zhàn)略步調(diào),3月內(nèi)先后發(fā)布3個戰(zhàn)略決策。

據(jù)不完全統(tǒng)計,雀巢在2020年后共“出手”18次布局大中華區(qū)業(yè)務賽道,從雀巢2020年以來大中華區(qū)的戰(zhàn)略決策,能透露出哪些消費信號?

我們對雀巢2020年至今在國內(nèi)的戰(zhàn)略決策進行梳理,從相關品類數(shù)量從多到少排序分別是,功能營養(yǎng)7次,嬰幼兒食品4次,咖啡2次,飲料2次,植物肉1次,寵物食品1次,具體如下:

2020.02,雀巢在全球范圍內(nèi)推出星巴克高端速溶咖啡,當前某些單品銷量已經(jīng)過萬;

2020.04,雀巢重啟RTD茶飲業(yè)務,推出Nestea茶萃;

2020.05,雀巢在天津斥資7.3億元擴增寵物食品(濕糧)和糖果產(chǎn)能,賦能旗下“普瑞納”,該項目于2020年12月正式完工;

2020.07,雀巢通過跨境電商發(fā)布防敏類嬰幼兒輔食品牌“Spoonfulone匙倍樂”;

2020.08,雀巢成為天圖資本的LP,深入了解中國消費品投資創(chuàng)業(yè)和行業(yè)創(chuàng)新,成為集團有力的抓手;

2020.08,雀巢出售中國區(qū)飲用水業(yè)務;

2020.09,雀巢對黑龍江雙城追加4億元投資,擴建DFI牧場,建立全球谷物能力中心(Nestlé Grain Competence Center ,簡稱GCC),在谷物產(chǎn)品和成人產(chǎn)品線基礎上,增加兒童零食和健康食品業(yè)務;

2020.10,雀巢佳膳推出首款口服型特醫(yī)食品;

2020.10,雀巢Persona登錄天貓海外旗艦店;

2020.11,雀巢出售銀鷺業(yè)務;

2020.12,雀巢推出植物肉品牌“Harvest Gourmet嘉植肴”;

2020.12,雀巢發(fā)布恩敏舒1+;

2020.12,雀巢發(fā)布怡養(yǎng)氨糖鈣奶粉、怡養(yǎng)賦奕牛奶伴侶(睡眠功能);

2021.01,雀巢中國研發(fā)加速器首款孵化品牌落地,“解你”益生菌上市;

2021.01,雀巢宣布聯(lián)手小米在中國發(fā)布一款名為雀巢健康管家(Nesfinity);

2021.03,雀巢投資青島,成立咖啡產(chǎn)品研發(fā)中心和嬰幼兒輔食生產(chǎn)基地,共享即飲RTD業(yè)務6項專利;

2021.03,雀巢中國在天貓上線了一個新代餐品牌NesQino(諾萃怡刻);

2021.03,雀巢推出全新冰淇淋品牌“粵新意”,首發(fā)微醺米酒味、幽香桂花味、清甜荔枝味等5款粵式風味冰淇淋。

首先,效益最大化的戰(zhàn)略是從“現(xiàn)有資源”切入,構建外部資源成為應對行業(yè)變化的抓手。

在供應鏈上,雙城和青島都不是雀巢第一次投資建廠。據(jù)悉,早在上世紀90年代初期雀巢就已經(jīng)在青島投資建設了生產(chǎn)基地,當初主要生產(chǎn)煉乳、超高溫滅菌奶、淡奶和淡奶油等乳制品。截至2020年初,該市存欄奶牛7.2萬頭,日產(chǎn)鮮奶500噸,年奶資7個億。而雙城雀巢早期負責成人營養(yǎng)品的產(chǎn)品生產(chǎn),在雙城擴建谷物業(yè)務有利于衍生新的交叉業(yè)務線。

圖片來源:雀巢在中國創(chuàng)造共享價值2014-2015

在產(chǎn)品業(yè)務線方面,不同于2020年諸多戰(zhàn)略,新策發(fā)力的業(yè)務線是對早期進入中國的咖啡、乳品等產(chǎn)品線進行升級更新。2020年雀巢多次出手是針對特醫(yī)食品、營養(yǎng)保健品、植物肉、代餐等國內(nèi)新興賽道。

在構建外部資源方面,雀巢先后與小米、天圖資本戰(zhàn)略合作,利用AI獲取C端消費者在家庭健康方面的消費需求,利用資本構建觀察市場的抓手。類似地,星巴克也在2020年與紅杉戰(zhàn)略合作組成CP加碼中國區(qū)業(yè)務發(fā)展。

其次,在國內(nèi)傳統(tǒng)品牌和創(chuàng)新品牌雙重夾擊下,倒逼品牌策略從“復制引進”轉向“創(chuàng)新孵化”。

飛鶴、農(nóng)夫山泉等傳統(tǒng)國產(chǎn)品牌和Little Freddie小皮、妙可藍多、三頓半等創(chuàng)新品牌同時對雀巢的傳統(tǒng)業(yè)務線進行碾壓式掠奪,導致雀巢這些業(yè)務發(fā)展的不溫不火。例如,2020年初在雀巢從咖啡風味切入口味升級時,國內(nèi) “三頓半”、“永璞”、“隅田川”等速溶咖啡正在從傳統(tǒng)生產(chǎn)工藝切入產(chǎn)品創(chuàng)新,搶灘登陸國內(nèi)速溶咖啡市場。去年年底,雀巢通過設立研發(fā)中心,并推出“解你”益生菌,標志著雀巢對中國市場從復制引進轉向“個性化定制”的創(chuàng)新孵化之路。

再次,雀巢剝離中國區(qū)飲用水業(yè)務和銀鷺之后,釋放了更多精力投入在功能營養(yǎng)賽道發(fā)展上。

業(yè)務瘦身后,雀巢先從國外引進,后在國內(nèi)孵化,擴張在國內(nèi)功能營養(yǎng)市場的份額,截至2020年年末,國內(nèi)在售品牌包括:惠氏、Gerber嘉寶、Garden Life生命花園、Persona、佳膳、恩敏舒、肽敏舒、藹爾舒、Spoonfulone匙倍樂、解你等10個品牌。另有兩個保健品引入“藍帽子”權威認證。

圖片來源:國家食品藥品監(jiān)督管理局

02

功能營養(yǎng)已成為2020最熱門食品賽道

2020年食品飲料賽道成長潛力大,功能營養(yǎng)在投融資和消費終端表現(xiàn)亮眼。

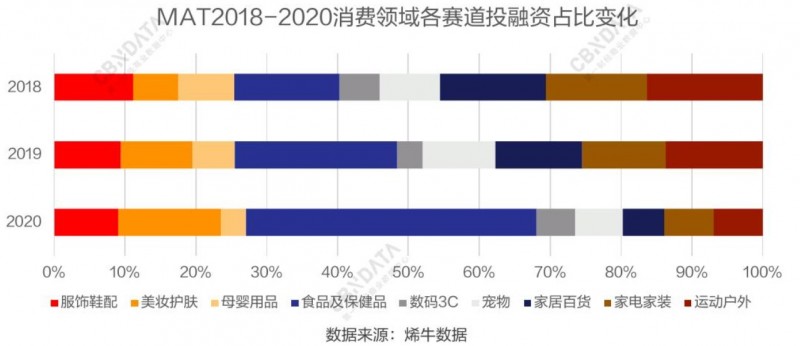

根據(jù)烯牛MAT2019-MAT2020投融資數(shù)據(jù)顯示,2020年食品飲料領域共完成191筆融資,占九大消費品類全部融資總量的三成,較2019年151筆同比增長26.5%。

圖片來源:CBNData

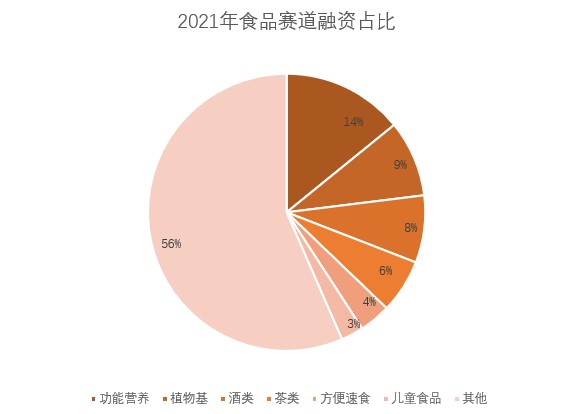

在食品賽道這195筆融資中,有28筆屬功能營養(yǎng)賽道、17筆屬植物基賽道、15筆屬酒類賽道、12筆茶類融資、7筆屬方便速食賽道、5筆屬兒童食品賽道,以上賽道占據(jù)2020年獲得融資品牌的半壁江山。

圖片來源:烯牛數(shù)據(jù)

根據(jù)淘寶銷售數(shù)據(jù)顯示,2020年雙十一期間,中國食品消費終端銷售額TOP3的品類分別是功能營養(yǎng)、乳制品和酒。而食品飲料全類目銷售額排名前100的品牌中,近一半被功能營養(yǎng)、乳制品、酒、休閑零食品牌占據(jù)。按品牌數(shù)量排序分別是功能營養(yǎng)(20個)、乳制品(10個)、酒(9個)。

“藥食同源”成分接受度高,受消費者的普遍認可。

2020年受疫情影響,消費者對“消化”和“免疫力”的重視程度激增,助推免疫和消化增長潛力的賽道。但在消費終端的起勢不明顯,推測其原因在于消費者仍然從“藥食同源”的食物中進補,如蔬菜水果、麥片五谷等。

根據(jù)天貓銷售數(shù)據(jù)顯示,2020雙十一期間,傳統(tǒng)滋補營養(yǎng)品牌TOP1“小仙燉”GMV達4.2億元,化學成分保健品牌TOP1“Swisse”同期GMV為2.4億元。

而此次入榜,且實現(xiàn)同比增長的功能營養(yǎng)品牌有13個,分別是小仙燉、燕之屋、湯臣倍健、Swisse、健力多、MoveFree、五谷磨房、姿美堂、壽仙谷、GNC健安喜、MUSCLETECH/麥斯泰克、Wonderlab、東阿阿膠。也多集中于“藥食同源”營養(yǎng)保健品

盡管如此,酸奶作為泛消費品,近一年貨架上新增了“卡士餐后一小時”、“君樂寶0蔗糖簡醇酸奶”、“身體知道LGG”、“輕衡冠益乳”在線下銷量比較可觀,根據(jù)小范圍觀察,全家、便利蜂、羅森等便利店中的功能性低溫酸奶出貨率都比較高,其中卡士餐后一小時在全家便利店經(jīng)常會售罄。

“體重管理”在功能細分領域拔得頭籌,品牌們或實力破圈,或跌落神壇。

根據(jù)CBNData出具的報告顯示,富含膳食纖維的麥片和五谷粉/粥,高蛋白的雞胸肉產(chǎn)品位列前三,主打“體重管理”概念的產(chǎn)品和品牌均呈現(xiàn)上漲趨勢。可見,當前被推向需求高峰的細分功能性是體重管理。

但該賽道既已推向高峰,也或將錯過賽道高增長階段,品牌若實現(xiàn)正向增長甚至高速增長,產(chǎn)品的創(chuàng)新升級、產(chǎn)品矩陣的用戶破圈成為下一階段增長目標。如超級零推出低卡素食中式套餐橫向破圈,Wonderlab推出益生菌小藍瓶、女性益生菌、玻尿酸果凍等功能性食品垂直破圈。

圖片來源:CBNData

在這樣的市場變化趨勢下,聯(lián)合利華、達能與雀巢等國際巨頭集中瞄準 “功能營養(yǎng)”,巨頭的進入后對這個賽道產(chǎn)生了哪些影響?

第一,在營養(yǎng)保健品賽道中,雀巢和金達威的旗下品牌Persona、Doctor’s分別進駐天貓,隨之助推了個性化營養(yǎng)品牌推出標準化產(chǎn)品的趨勢。LemonBox檸檬堂、橘袋等國產(chǎn)品牌也隨之效仿。其中,LemonBox最新一輪融資即用于推出“熬夜場景”功能軟糖和6款標準化營養(yǎng)包,并已開設天貓旗艦店。

第二,在功能性營養(yǎng)賽道中,雀巢、聯(lián)合利華、恒天然分別推出固體益生菌飲料、功能性軟糖、益生菌現(xiàn)磨咖啡,致使功能性食品在品類基礎需求之上,添加功能成分,主打日常功能場景,呈現(xiàn)“品類+”特性,在國內(nèi)大放異彩。目前OLLY系列中的褪黑素軟糖月銷1萬+,成為國內(nèi)功能性市場的一抹亮色;國產(chǎn)功能性軟糖BUFFX與之相似,并在2020年獲得融資。助推2021年2月凝膠糖果被列入保健食品備案劑型。

第三,在特醫(yī)食品領域中,產(chǎn)品仍以達能和雀巢為主,達能優(yōu)勢在于母嬰營養(yǎng)研發(fā)基礎強,雀巢優(yōu)勢在于功能和人群的覆蓋范圍廣。此外,針對嬰幼兒的產(chǎn)品已成為特醫(yī)食品和配方奶粉的交叉地帶,也是特醫(yī)食品品牌商家必爭之地。達能在第三屆進博會中表示將引近40款特醫(yī)產(chǎn)品進入中國。

03

食品巨頭競相入局功能營養(yǎng)的底層邏輯

首先,功能營養(yǎng)是兼具增速和進入門檻優(yōu)勢的賽道。

在功能營養(yǎng)、乳品和酒銷量TOP3品類中,乳品和酒的特色化競爭格局都不利于國外品牌進入競爭。相較而言,功能營養(yǎng)市場的競爭格局更溫和,原因有二:

一是功能保健市場階段處于發(fā)展初期,受累于上世紀90年代保健品市場規(guī)范欠佳,競爭混亂,整體市場仍處于休整完善的階段,借助于相繼出臺的政策支持和引導,競爭格局被重新洗牌,機會點較多。

二是功能營養(yǎng)需求泛消費化,向日常消費場景延伸。根據(jù)健美生與CBNData聯(lián)合報告指出,中國保健品市場增長核心驅動力在90后。體現(xiàn)為三大特征:場景化購物;嘗新能力強;具有養(yǎng)生投資觀。相比于乳品和酒類的中國特有格局以及渠道下沉壁壘,跨界布局功能營養(yǎng)為國外消費品牌提供了營銷抓手,容易出圈。

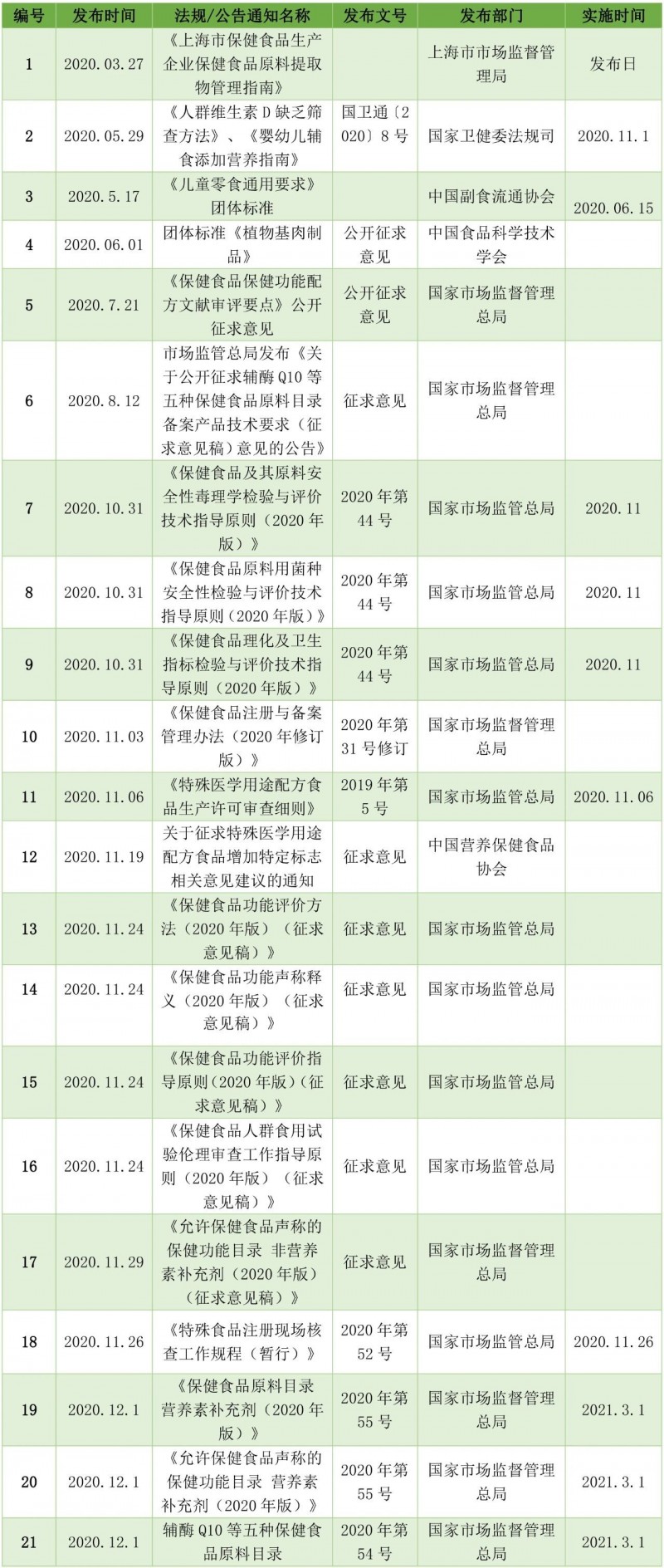

其次,政策完善支持賽道發(fā)展成長,而賽道出圈也同樣促進政策的出臺。

2020年先后出臺了針對嬰幼兒食品、保健食品成分、植物肉團體標準、保健食品注冊備案管理方法、凝膠糖果保健食品備案等法規(guī)文件,共計21部相關文件助推以上細分賽道快速發(fā)展。值得一提的是,湯臣倍健膠原蛋白軟糖、OLLY褪黑素軟糖等產(chǎn)品的消費增長下,2021年2月,凝膠糖果被列入保健食品備案劑型。

圖片來源:植提橋公眾號

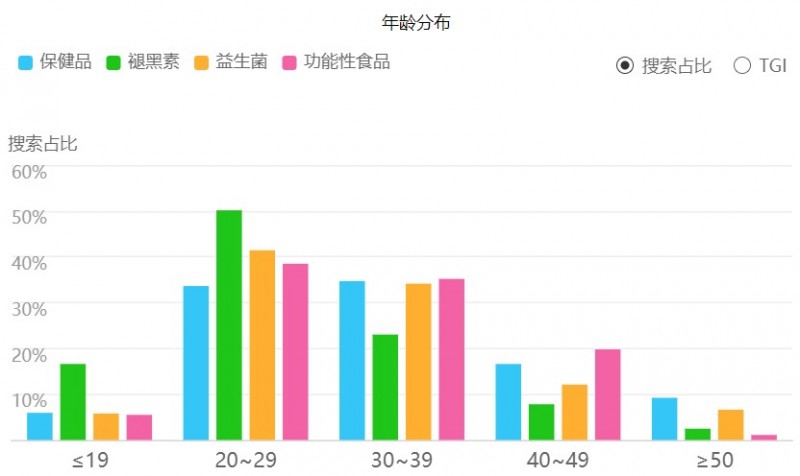

再次,功能營養(yǎng)賽道的消費用戶,與當前社會消費主力群體重合度高。

功能營養(yǎng)產(chǎn)品的消費場景主要是“朋克養(yǎng)生”、“孝敬父母”、“保護寶寶”、“買給寵物”,而這四大消費訴求幾乎集中在85后-00后的年輕群體,且以20-29歲人群為主。

近一年搜索保健品、褪黑素、益生菌、功能性食品人群年齡,圖片來源:百度指數(shù)

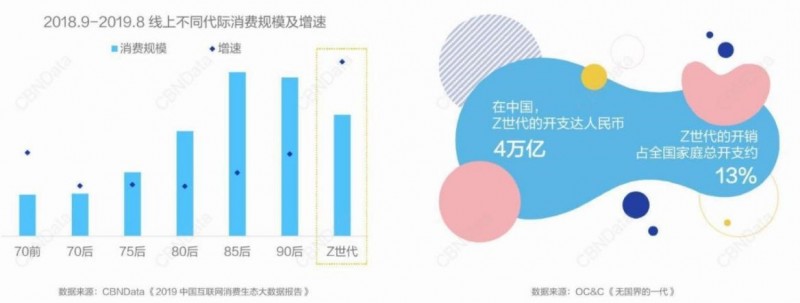

而消費根據(jù)CBNData報告,2020年中國Z世代人數(shù)為2.6億,開支達4萬億人民幣,約占全國家庭總開支的13%。成長于相對優(yōu)渥環(huán)境的Z世代正處于“上沒有老,下沒有小”的年紀,相比于父輩有更高的消費意愿。

圖片來源:CBNData

根據(jù)騰訊00后報告,00后平均月零用錢約470元,大學生月均零花錢超1000元,甚至31%的Z世代開始超前消費,使用分期付款。

最后,“品類-功能-場景-成分”組合拳使功能營養(yǎng)產(chǎn)品更容易打造差異化。

大健康消費趨勢下助長了“功能營養(yǎng)”和“植物性”賽道發(fā)展,在政策支持下,應對多種多樣的需求,細分品類也越發(fā)豐富,包括基于品類、基于功能、基于場景、基于成分等。以睡眠健康為例,基于睡眠健康推出的助眠牛奶、助眠軟糖、助眠營養(yǎng)包、助眠飲料;基于軟糖品類推出的助消化軟糖、提神醒腦軟糖、抗衰美白軟糖等。基于熬夜場景打造補元氣、助眠、保護視力為一體的“熬夜”套餐產(chǎn)品;基于成分包括以酸棗仁為主要成分的植物性助眠飲料,以及以GABA、褪黑素為主要成分的化學性助眠產(chǎn)品。