文:楊揚

來源:讀懂財經(jīng)(ID:dudongcj)

觀察國內(nèi)零售業(yè),不難發(fā)現(xiàn)一個事實,國內(nèi)線下零售龍頭的價值遠遠低于國內(nèi)消費市場規(guī)模。

2021年國內(nèi)社會消費品零售總額達到6.83萬億美元,但線下零售頭部企業(yè)市值不到400億。作為參照,美國社零7.4億美元,稍稍領(lǐng)先中國,但沃爾瑪市值3200億美元,是國內(nèi)頭部企業(yè)的53倍。

市值差距由兩者的業(yè)績決定,2021年,沃爾瑪營收規(guī)模已達5700億美元,而永輝超市營收規(guī)模僅900億。比起營收差距,更讓投資人失去信心的是兩者的營收差距在拉大,前者仍正增長,而后者已經(jīng)負增長。

雖然同樣坐擁萬億美元的市場,但國內(nèi)超市并未展現(xiàn)出成為沃爾瑪?shù)臐摿Α;蛟S是因為,超市并不適合作為我國的主流業(yè)態(tài)。由于國情不同,每個國家的零售業(yè)態(tài)也有所區(qū)別,如日本盛行便利店,德國盛行倉儲式超市。

回到國內(nèi),站在當下看,便利店業(yè)態(tài)似乎更適合我國國情。過去一年,我國便利店無論是門店增速還是零售額增速表現(xiàn)都超過超市。與超市相比,便利店更適合在我國發(fā)展有兩個原因。

一是,便利店更符合國內(nèi)用戶購物行為。與美國地廣人稀,用戶更青睞開車購物,誕生出購買半徑大的超市業(yè)態(tài)不同。國內(nèi)人口密度高,購物半徑小,能夠覆蓋周圍500米購物范圍的便利店,更符合用戶購買習(xí)慣。

二是,便利店的商業(yè)模式更容易在國內(nèi)跑通。超市想要維持競爭力,需要做到將商品利潤,讓給消費者,賺周轉(zhuǎn)的錢,即通過降低利潤率,提高周轉(zhuǎn)率的方式來維持利潤規(guī)模。但國內(nèi)由于電商分流,影響了超市的商品周轉(zhuǎn),使其很難實現(xiàn)周轉(zhuǎn)率的提升,最終既賺不了周轉(zhuǎn)的錢,商品價格也不具優(yōu)勢。但反觀便利店,賺的是產(chǎn)品品質(zhì)和增值服務(wù)的錢,用戶愿意為高品質(zhì)商品提供溢價,更容易在中國跑通。

從上述角度看,便利店或許是我國線下零售業(yè)態(tài)的“答案”。

01

超市向下,便利店向上

過去幾年中,超市和大賣場的發(fā)展速度已經(jīng)大不如前。反觀國內(nèi)外各種各樣的便利店,仍保持著穩(wěn)健增長。這既可以從開店數(shù)得到印證,也可以從銷售額加以證明。數(shù)據(jù)上看,兩者的發(fā)展趨勢已經(jīng)出現(xiàn)了不同的方向。

從開店數(shù)量上看,2021年便利店的門店增長速度高于超市。根據(jù)中國連鎖經(jīng)營協(xié)會數(shù)據(jù),2021年超市門店數(shù)量同比增長2.3%,便利店門店數(shù)量同比增長8.4%。

雖然,超市門店數(shù)量仍舊保持增長,但單個超市創(chuàng)收減少,體現(xiàn)在坪效數(shù)據(jù)上,以行業(yè)內(nèi)頭部企業(yè)永輝超市為例,2021年永輝超市每月坪效為916元/平方米,較2020年同比下降5.6%。

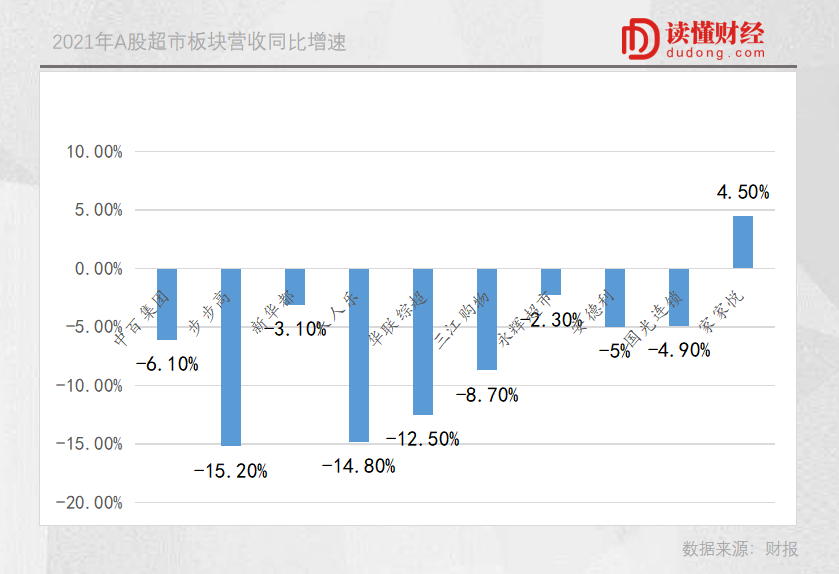

單店創(chuàng)收額下降,使超市業(yè)雖然門店增長,但整體銷售額表現(xiàn)不佳,2021年A股超市板塊,除家家悅外,營收全部負增長。其中,家家悅營收增長是因為公司正由山東向安徽、江蘇等地進行地域延伸,2021年新開門店過百家,但激進的擴張使其增收不增利,2021年公司凈利潤由盈轉(zhuǎn)虧。

反觀便利店形態(tài),行業(yè)仍然保持正增長,其零售額增速甚至高于開店增速。根據(jù)中國連鎖經(jīng)營協(xié)會數(shù)據(jù),2021年,便利店銷售額同比增長8.7%,高于門店速度增長(8.4%)。

便利店向上的發(fā)展趨勢,也使超市開始逐漸加碼社區(qū)店。以高鑫零售為例,高鑫零售通過小潤發(fā)開展社區(qū)店業(yè)務(wù),2021年新增小潤發(fā)75家。

超市向下,便利店向上這樣的發(fā)展差異也不難理解。相比超市,現(xiàn)階段便利店是一種成本更低且經(jīng)營效率正穩(wěn)步上升的業(yè)態(tài)。

2000年之后,國內(nèi)超市業(yè)態(tài)進入到快速擴張期,此時超市門店物業(yè)簽約大多也是在彼時完成,但超市與物業(yè)簽訂的租約大多是是10-20年。近年以來,租約到期、租金上漲一定程度上限制了超市業(yè)態(tài)的開展,而相比超市,便利店成本更低,風險更小,成為更適合擴張的業(yè)態(tài)。

更重要的是,相比超市經(jīng)營效率的下降,便利店的經(jīng)營效率仍然處于上升狀態(tài)。正如上文提到的坪效數(shù)據(jù),由于受到電商分流疊加經(jīng)濟下行,即使頭部企業(yè)永輝超市坪效也自2017年以來逐年下滑。

而便利店距離消費者更近,主要滿足用戶的即時性購物且通過餐飲引流,受線上沖擊相對較少。由此,正如上文提到的數(shù)據(jù),便利店銷售額增速高于店鋪數(shù)量增速,反映出單店創(chuàng)收的提升。

從以上種種數(shù)據(jù),不難看出,便利店似乎才是我國線下零售業(yè)態(tài)的最終答案。

02

便利店,或成國內(nèi)線下零售的答案

如果參考美國和日本的零售業(yè),我國國情與日本相似,相比超市,便利店業(yè)態(tài)更適合我國線下零售的現(xiàn)狀。這背后受到以下幾個因素的影響:

首先,居住環(huán)境不同,影響了用戶的購買行為。美國地廣人稀,除了特大都市外,普遍以別墅式、低密度居住。所以,消費者普遍開車購物,購物半徑更大。這樣的購物習(xí)慣,導(dǎo)致美國的大賣場盛行。而日本居住密度高,用戶消費半徑小,711等小業(yè)態(tài)的便利店,更適合滿足用戶需求。

而我國用戶的生存環(huán)境與日本類似,同樣居住密度較高,用戶日用品的消費行為更青睞短距離購物。從這個角度看,購物半徑在500米左右的便利店更適合我國用戶的購物行為。

除用戶行為的影響外,相比超市,便利店的商業(yè)模式更容易在國內(nèi)跑通。

超市想要維持自身競爭力,其商業(yè)模式的核心是要做到低利潤、高周轉(zhuǎn)。即,超市要賺周轉(zhuǎn)的錢,而不是商品的錢。這也是美國超市更替的核心規(guī)律:超市企業(yè)的發(fā)展是利潤率不斷下降,周轉(zhuǎn)率不斷提升的過程。

典型如沃爾瑪,從2012年到2021年,公司凈利率由3.79%下降到2.43%。但公司凈利潤規(guī)模仍然穩(wěn)步增長,沃爾瑪美國地區(qū)利潤規(guī)模由2012年的214億美元增加至2021年的215.8億美元。

利潤率減少,利潤規(guī)模反而增加,核心就是沃爾瑪依靠高周轉(zhuǎn)提升利潤規(guī)模,公司庫存周轉(zhuǎn)天數(shù)由2012年的43.2天下降到近些年的38天左右。由此,雖然沃爾瑪將商品利潤讓給消費者,但公司在單位時間內(nèi)加快了存貨變成“錢”的速度,利潤規(guī)模并沒有受到影響。

但國內(nèi)超市并沒有賺到周轉(zhuǎn)的錢。以永輝超市為例,2012年公司庫存周轉(zhuǎn)天數(shù)為47天,但之后由于全國化擴張,加大了商品流通難度。到2021年,公司庫存周轉(zhuǎn)天數(shù)上升到52.7天。

國內(nèi)企業(yè)沒有實現(xiàn)高周轉(zhuǎn)也不難理解。只有規(guī)模化才能實現(xiàn)高周轉(zhuǎn),規(guī)模化并不是簡單指門店數(shù)量增加,新開門店不能適應(yīng)新地域的用戶需求,導(dǎo)致商品銷量不佳,反而拖累周轉(zhuǎn)率。除擴大門店數(shù)量規(guī)模化,單店規(guī)模化,做大單店銷售額是實現(xiàn)高周轉(zhuǎn)的必備條件。這也是沃爾瑪提高庫存周轉(zhuǎn)的重要方式,較2012年,2021年沃爾瑪美國店坪效增長11%。而國內(nèi)超市,正如上文已經(jīng)提到的,即使頭部企業(yè)永輝超市的坪效也連續(xù)多年下降。

國內(nèi)企業(yè)很難通過做大單店營收,提高周轉(zhuǎn)率的原因是,國內(nèi)多業(yè)態(tài)同時入局,打亂了超市的良性發(fā)展。沃爾瑪高周轉(zhuǎn)商業(yè)模式的成功是在亞馬遜還未誕生時,依靠價格降低-用戶購買增加-周轉(zhuǎn)提高-價格降低的循環(huán)跑通,待亞馬遜出現(xiàn)時沃爾瑪?shù)纳唐穬r格已經(jīng)可以做到和電商相同的水平。而國內(nèi)超市與電商幾乎同一時間發(fā)展,超市做不到電商的低價,就很難通過讓利給消費者,提高周轉(zhuǎn)。

沒辦法賺周轉(zhuǎn)的錢,商品價格又受電商打壓,國內(nèi)超市發(fā)展也進入了瓶頸。反而便利店的商業(yè)模式,國內(nèi)更容易跑通。

參考,日本便利店的發(fā)展,連鎖便利店,賺的是產(chǎn)品品質(zhì)(較超市更高的商品品質(zhì))和增值服務(wù)(通過餐飲等便民設(shè)施引流,再以商品變現(xiàn))的錢,用戶愿意為高品質(zhì)商品提供溢價。

典型體現(xiàn)是7-Eleven的發(fā)展歷程。根據(jù)海通證券的總結(jié),7-Eleven發(fā)展至今,隨著商品力提升,其毛利率、凈利率始終維持穩(wěn)定或提升。

公開數(shù)據(jù)顯示,7-Eleven大部分年份凈利率超過10%,也高于超市普遍不到5%的凈利率。這證明了相對超市的高周轉(zhuǎn),便利店能夠通過差異化的方式,為消費者提供更高的商品品質(zhì)和更近的購物半徑,獲取到商品溢價。

而國內(nèi)便利店一定程度上證明了通過高品質(zhì),近距離提升用戶體驗來實現(xiàn)利潤率提升的策略,在國內(nèi)依舊可行。畢馬威數(shù)據(jù)顯示,國內(nèi)便利店業(yè)態(tài)利潤率呈現(xiàn)穩(wěn)定上升的趨勢,2020年凈利率國內(nèi)便利店業(yè)態(tài)平均同比提升0.8個百分點。

從這個角度看,相比國內(nèi)超市很難效仿沃爾瑪賺周轉(zhuǎn)的錢,便利店更容易跑通77-Eleven的模式。目前看,我國便利店正迎來不錯的發(fā)展窗口。

03

便利店玩家如何取勝?

參考日本便利店的發(fā)展,我國便利店正在迎來一個不錯的發(fā)展窗口期。

近年以來,我國獨居化及老齡化趨勢明顯,這與上世紀70年代,日本便利店高速發(fā)展的社會背景相同。而用戶年齡結(jié)構(gòu)的變化,直接影響了用戶到便利店消費的購買行為。比如,老齡化使用戶更喜歡近距離購物,以及獨居化使用戶減少去超市為家庭囤貨的需求。兩者都有利于便利店的發(fā)展。

此外,人均購買力的提升,使用戶愿意為便利店提供商品溢價。2021年,我國人均GDP近1.3萬美元,這與日本便利店高速發(fā)展時的人均GDP數(shù)據(jù)大致相同。

人均購買力的提升,不只增強了用戶的支付能力,也使便利店能夠通過新品獲客。經(jīng)歷過經(jīng)濟高速增長后的用戶,更加注重悅己的精神消費。相比以往用戶更信賴固定品牌,新一代消費者更喜歡嘗試新產(chǎn)品,產(chǎn)品是否具有新的價值成為決定購買行為的關(guān)鍵,便利店可以根據(jù)用戶需求變化,快速上架或研發(fā)新品實現(xiàn)獲客。

既然便利店迎來了很好的發(fā)展契機,那么,便利店玩家應(yīng)該如何突圍呢?這自然少不了供應(yīng)鏈的建設(shè)以及技術(shù)的賦能,但有一點往往被忽視。同樣參考海外,便利店想要脫穎而出,最重要的是構(gòu)筑產(chǎn)品研發(fā)壁壘,提高產(chǎn)品力進而增強消費者粘性。

7-ELEVEn(中國)董事長、總經(jīng)理內(nèi)田慎治曾表示,“7-Eleven最重要的競爭力,就是在商品力的層面不斷求變,持續(xù)提升自有品牌產(chǎn)品的比例,而自有商品只能在7-Eleven買到。”根據(jù)億歐網(wǎng)報告,711門店自有品牌數(shù)占比通常超60%,并且保持每周30款新品的開發(fā)速度。

加強自有品牌研發(fā)的原因在于,與超市相比,7-Eleven的成功更多是通過差異性,即脫離性價比,提高高品質(zhì)商品,提升商品加價率實現(xiàn)自身發(fā)展。而單純的渠道商很難通過產(chǎn)品力取勝,由此企業(yè)需要加強自有品牌研發(fā)。反觀國內(nèi)企業(yè),自有品牌占比不到5%,是相關(guān)公司需要補足的短板。

總的來說,便利店在國內(nèi)擁有不錯的發(fā)展土壤,完全有可能誕生出中國的線下零售巨頭。但這一切的前提,離不開自身產(chǎn)品力和高效供應(yīng)鏈的構(gòu)建。如今,電商的故事逐漸告一段落,而屬于線下零售競爭或許才剛剛開始。